Токсичные активы и кредитные риски

Все знают, что за время кризиса банки накопили огромные объемы проблемных кредитов. По какой причине это произошло – вопрос риторический. Можно сослаться на макроэкономические и внешние факторы, винить Россию или мировую закулису. Можно попенять на самих себя: за бездумную модернизацию, строительство отелей и торговых центров, раздачу денег неэффективным предприятиям исходя из «высших» или вполне приземленных, а то и коррупционных соображений.

В результате имеем то, что имеем, после того как часть самых безнадежных долгов перевело на себя государство. Кое-что удалось реструктуризовать, а что-то «от греха подальше» сплавили на баланс Агентства по управлению активами. Но большая уборка и «секьюритизация» безнадежных долгов в облигации не очень помогли. На балансах банков осталось достаточно много «токсичных» активов.

Избавиться окончательно от проблемной задолженности можно, лишь списав ее или передав по дешевке коллекторам. В обоих случаях не избежать огромных убытков, что повлечет обвальное падение собственного капитала. «Залатать» такие дыры можно за счет дополнительных вкладов акционеров, будь то иностранные владельцы или государство. Но и сохранение проблемных долгов не избавляет от аналогичной проблемы. Просроченные и необслуживаемые кредиты требуют покрытия резервами, что тоже влечет убытки и потребность в восполнении капитала. К этому нужно добавить малоперспективные затраты на претензионную работу и суды с заемщиками, начисление им процентов, штрафов, пеней, которые зачастую не оплачиваются, но становятся объектом налогообложения. Если же по решению суда или добровольно взыскание обращается на имущество должников, возникают новые проблемы: затраты на содержание непрофильных активов и расходы, связанные с их продажей. Все эти хлопоты серьезно отравляют жизнь банков, что полностью поддерживает характеристику подобных активов как «токсичных».

Госбанки, на которые сейчас приходится около 65% активов и капитала банковской системы, нарастили за год (с 1.07.2016 г. по 1.07.2017 г.) капитал на 135%, хотя их активы сократились на 0,9%. Как и в прошлые годы, государство пришло на помощь своему финансовому сектору, приняв меры по докапитализации госбанков. Правда, для этого все чаще используются не «живые» деньги, а эмиссия облигаций, с помощью которых сомнительные долги переквалифицируются в капитал. Но эти операции не позволяют избавиться от «мусорных» активов. Как бы они ни реструктуризировались, в конечном итоге где-то выплывут – проблема лишь оттягивается на определенное время. Помогают справляться с потерями своим белорусским «дочкам» и зарубежные банки.

По данным Нацбанка, сумма активов, подверженных кредитному риску, составила на 1 июля т.г. 38,7 млрд. BYN, что на 7,7% меньше, чем годом ранее. На госбанки здесь приходится 25,7 млрд. (на 7,7% меньше, чем год назад), на иностранные банки – 11,8 млрд. (-5,9%), а на частные – 1,1 млрд., причем здесь рост за год составил 19,4%. При этом приходящаяся на госбанки доля активов, подверженных кредитному риску, выросла за год с 46,67 до 49,3%, на иностранные – с 23,7 до 30,4%, а на частные – с 48,2 до 50,4%. В свою очередь проблемные активы банковского сектора за год сократились на 4,7%, до 5,3 млн. BYN на 1 июля т.г. Из них на госбанки приходится 3,7 млрд. BYN (снижение на 1,2% за год), на иностранные банки – 1,47 млрд. (-12,1%), а на частные – 0,11 млрд. BYN (-12,6%). Однако доля проблемных активов в активах, подверженных кредитному риску, в госбанках за год выросла на 0,95 п.п., до 14,4%, тогда как в иностранных она сократилась на 0,88 п.п., до 12,43%, а в частных – на 3,65 п.п., до 9,98%.

Пока система защищена – в банках сформированы резервы под значительную часть их корпоративного кредитного портфеля. Так что часть возможных потерь уже покрыта. Однако подобная стабильность дается недешево: фактически созданный резерв по активам, подверженным кредитному риску, на 1 июля т.г. составлял 2,47 млрд. BYN, что на 12% больше, чем год назад. При этом в госбанках сумма такого резерва выросла за 12 месяцев на 32%, до 1,5 млрд. BYN, в частных – на 9,3%, до 104,3 млн., а в иностранных – сократилась на 11,8%, до 865,1 млн. BYN.

Груз «токсичных» активов не позволяет двигаться вперед и наращивать кредитование в объемах, необходимых для реального сектора экономики. В итоге в целом степень кредитного риска в банковском секторе за год сократилась с 68,02 до 66,9% на 1 июля т.г., в т.ч. в госбанках – с 65,8 до 64,8%, в иностранных – с 73,1 до 71,4%, а в частных, напротив, выросла с 69,75 до 70,99%.

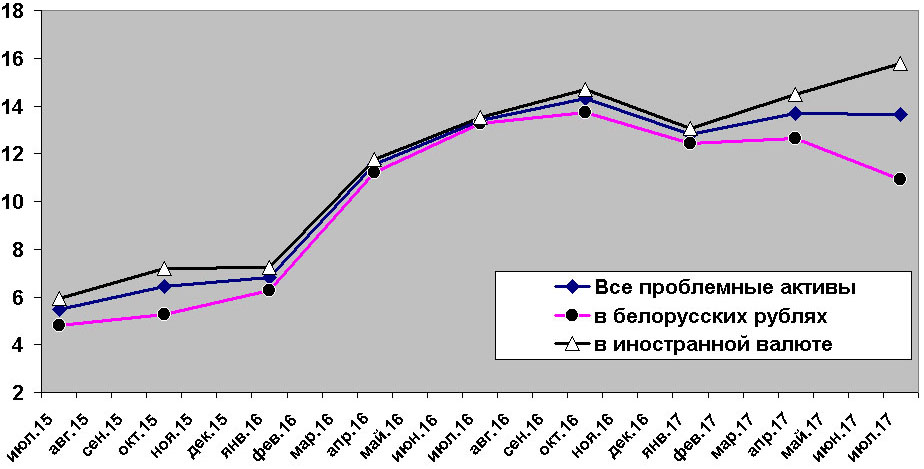

Динамика прироста за 12 месяцев доли проблемных активов в банках представлена на графике (в %).

В международной практике подобные проблемы решаются различными способами – от прямых продаж инвесторам до трансформации «токсичных» активов в секьюритизированные ценные бумаги. Предпосылки таких решений у нас заложены указами Президента от 11.05.2017 № 154 «О финансировании коммерческих организаций под уступку прав (требований)» и от 3.03.2016 № 84 «О вопросах эмиссии и обращения акций с использованием иностранных депозитарных расписок». Остается воспользоваться этими возможностями, чтобы минимизировать нагрузку на бюджет (а следовательно, и налогоплательщиков), избавиться от малоликвидных залогов и привлечь инвестиции в банковский и реальный секторы отечественной экономики.